当前位置 : 首页 > 产业研究 > 研究观点 > 服务贸易研究观点

当前位置 : 首页 > 产业研究 > 研究观点 > 服务贸易研究观点产业研究

Industry research在上篇中,鼎韬产业研究院深入剖析了中国服务贸易、数字贸易与服务外包(Trade of Services, Digital Services, Service Outsourcing, TDS)企业在全球产业格局中的地位,通过与欧美、印度龙头企业的多维度对比,揭示了中国TDS企业在营业收入、净利率、人员规模、人均创收等方面存在的显著差距,并指出其正面临数字化转型成本高、融资困难等核心问题。当前,全球服务产业正经历地缘政治重塑、数字技术重构、客户主权升级、人机共生变革等四重颠覆性变革,中国TDS企业既无法延续“低成本、规模化”的传统路径,也难以直接复制欧美或印度的发展模式。基于此,在下篇中,鼎韬产业研究院将聚焦中国TDS企业如何应对双重挑战,提出“7T战略”及政府“四图联动” 体系,为企业实现从规模扩张到价值提升的跨越提供路径指引,助力其在全球服务版图中实现从“跟随者”到“规则输出者”的跃迁。

01 中国TDS企业应对双重挑战的7T策略

以服务外包行业为例。中国服务外包产业经历了二十年高速增长,却深陷双重悖论:一是规模与质量失衡:2023年中国离岸外包执行额突破1500亿美元,但企业利润率仅为印度头部企业(如TCS毛利率26%)的1/2;二是供给与需求错配:国内数字化能力崛起(如阿里云市场份额亚太第一),但在欧美高端市场仍被视为“技术应用者”而非“规则定义者”。

其症结在于,过度依赖“用人力换规模、用资源换市场”的线性扩张逻辑,未能在关键领域构建非线性竞争优势。面对市场环境的颠覆式变化,中国服务企业既无法沿袭过往“低成本、规模化”的单维竞争模式,亦不能简单复制印度或欧美的发展路径,而是需要一套融合中国禀赋、对标国际规则的战略框架——7T战略应时而生。

7T战略从市场重构(横向拓展)、技术升维(数字融合)、组织进化(人才迭代)、生态霸权(全球共链)、价值确权(全球品牌)、客户主权(体验升级)等七个维度系统回应新全球化挑战,其本质是通过结构性能力重塑,将中国市场的四大禀赋——超大规模需求场景、全栈数字技术生态、敏捷精益服务基因和文化包容性——转化为全球规则定义权。7T战略不仅为中国服务企业提供了非线性竞争的跃迁路径,更成为重构全球服务版图的“中国方案”。

当印度以“离岸代工”定义服务全球化1.0,美国以“标准+专利”主导2.0时代,中国有机会通过7T战略开启3.0阶段——以技术为底座、以体验为桥梁、以生态为护城河,在安全可控的框架下实现新全球化融合。这不再是一场跟随战,而是一次在复杂变局中定义未来的主动进化。全球服务产业的权力天平正被技术与人性的双重变量撬动,谁能率先将动荡转化为势能,谁就将赢得下一个十年。

T1:横向拓展(Transverse Expansion)

策略建议:全面强化中国服务企业的国际市场拓展,分散地域依赖,通过“近岸交付中心+本地化团队”扩大市场覆盖面,平衡新兴市场(量)与发达国家(质)。

必要性

分散风险:单一市场依赖易受地缘冲突(印度过度依赖美国订单)与政策限制打击。

效率优化:近岸交付可缩短响应时间(如墨西哥团队服务北美比印度快8小时)。

国际标杆

Infosys(印度):

策略:“近岸+离岸”混合交付,在墨西哥、波兰设交付中心承接北美、欧洲订单,利用低成本与高技能平衡优势。

数字化实践:通过AI客服自动化工具(Nia)服务美国银行Capital One,缩减50%人工坐席,2023年北美收入占比65%。

凯捷(法国):

策略:以拉美(巴西)为跳板拓展北美西班牙语区市场,本土化团队解决语言与文化鸿沟。

数字化实践:为西班牙电信开发多语言CRM系统,支持拉美六国业务,收入增长25%。

中国差距

区域布局单一:70%以上出海收入依赖东南亚,欧美市场渗透率不足5%(印度为65%)。

本地化不足:海外分支机构多由中方员工主导(如华为),文化融合与合规能力弱于IBM。

T2:纵向深耕(Thorough Verticalization)

策略建议:强化中国服务企业的行业能力。聚焦特定行业(金融、医疗等)打造“场景化解决方案”,积累不可复制的know-how优势。

必要性

提升溢价:通用型外包毛利率低于15%,而垂直解决方案可达35%(IBM金融科技)。

锁定客户:行业专精形成替代壁垒(医疗数据接口需符合FDA认证,更换成本极高)。

国际标杆

IBM(美国):

策略:深耕金融行业,推出“RegTech Factory”合规科技平台,集成区块链与AI反洗钱功能。

成果:服务汇丰银行全球跨境支付合规系统,缩减70%人工审核时间。

Wipro(印度):

策略:专注医疗健康领域,开发临床试验数据中台“CLINACE”,支持远程患者监测。

成果:服务辉瑞新冠疫苗三期试验,数据处理效率提升40%。

中国差距

行业穿透不足:头部企业仅文思海辉、中科创达在保险科技、车联网形成局部优势。

标准制定弱:缺乏类似IBM在美国银行业的技术规范定义权,多被动适配客户标准。

T3:数字融合(Technology Integration)

策略建议:推动中国服务企业的数字化转型。将传统服务拆解为标准化模块(SaaS、微服务),实现规模化复制与边际成本递减。

必要性

逃离人力陷阱:人均产出不足印度1/3(中国软件外包人均营收约1.2万美元,远低于印度的3.8万美元)。

可扩展盈利:产品化服务毛利率超60%(Salesforce),远高于项目制外包。

国际标杆

Tata Consultancy Services(TCS,印度):

策略:推出“TCS Cognix”AI驱动解决方案平台,预置制造业预测性维护、零售业智能补货等模块。

成果:为沃尔玛部署库存优化系统,缺货率降低30%,平台收入占TCS总营收22%。

埃森哲(美国):

策略:构建Industry X工业元宇宙平台,集成数字孪生与IoT数据管理功能。

成果:为西门子打造全球工厂数字孪生网络,运维成本下降18%。

中国差距

产品化率低:70%企业收入来自人力外包,而印度头部企业产品收入占比超30%。

平台生态弱:用友、金蝶尚未形成Salesforce级的全球开发者生态(AppExchange超5000个应用)。

T4:人才迭代(Talent Revolution)

策略建议:培养跨学科“T型人才”(技术深度+行业广度),构建弹性雇佣体系应对需求波动。解决最为关键的数字人才问题。

必要性

技能短缺:全球AI人才缺口达300万(麦肯锡数据),传统IT工程师易被自动化淘汰。

成本优化:灵活用工可降本20%(凯捷通过自由职业平台雇佣30%项目人员)。

国际标杆

凯捷(法国):

策略:启动“Digital Academy”,每年为10万员工提供AI、量子计算培训,强制30%工时用于新技能实践。

成果:AI工程师占比从2018年12%提升至2023年35%。

IBM(美国):

策略:与社区学院合作推行“New Collar”计划,招募非传统学历但具备编程能力的员工。

成果:2023年“新领”员工占美区招聘量的40%,人效提升25%。

中国差距

结构失衡:高校课程滞后产业需求,95%开发者仅掌握通用编程(Python/Java),缺乏AI、区块链技能。

培养投入低:中国服务企业培训支出占比不足1%,远低于印度3-5%(Infosys)。

T5:全球共链(Together in Ecosystem)

策略建议:推动产业生态建设和集群发展,打破单点竞争,嵌入国际产业链关键环节(标准制定、数据枢纽、专利池)。

必要性

规则控制权:全球70%数字标准由欧美制定(如ISO云计算标准),直接决定市场准入。

风险对冲:多边合作可规避制裁(华为俄乌冲突中借力当地合作伙伴维持运维)。

国际标杆

埃森哲(美国):

策略:联合微软、SAP成立“可持续供应链联盟”,推广碳排放数据共享标准。

成果:为联合利华打造全球供应商碳管理平台,覆盖1.2万家供应商,碳足迹下降15%。

Wipro(印度):

策略:加入“Linux基金会”,主导开源区块链项目Hyperledger Fabric在金融业的应用。

成果:为欧洲央行开发数字货币结算系统,抢占央行数字货币(CBDC)服务先机。

中国差距

联盟话语权弱:国际标准组织任职比例不足5%,印度为12%。

技术依赖:高端工业软件(EDA、CAD)、核心算法(AI框架)仍靠海外授权。

T6:全球品牌(Titan Branding)

策略建议:解决中国服务全球认知度差和话语权低的问题,从“低价代工”转向“技术+文化”品牌输出,塑造高附加值认知。

必要性

溢价能力:品牌价值每提升10%,客户支付意愿增15%(Interbrand数据)。

信任背书:ESG、合规等标签降低国际客户的合作顾虑。

国际标杆

埃森哲(美国):

品牌策略:发布《技术愿景年度报告》引领行业趋势,与达沃斯论坛合作推广“可持续数字化”理念,奠定思想领导力。

成效:被Gartner评为“全球IT服务第一品牌”,咨询业务溢价率超30%。

印孚瑟斯(印度):

品牌策略:在纽约时代广场投放“Engineer Your Next”主题广告,打造“全球工程服务首选”定位。

成效:美股股价5年增长220%,品牌价值进入全球服务企业Top 20。

中国差距

品牌意识薄弱:除华为外,90%企业无系统化品牌战略。

文化隔阂:过度强调技术参数(如5G基站数量),未传递“协作共赢”价值观。

T7:客户体验(Top Experience)

策略建议:提升中国服务企业的服务能力和水平,以数据驱动全旅程体验管理,将满意度转化为复购与口碑。

必要性

留存成本差异:获取新客成本是维系老客的6倍(Forrester)。

定价权转移:NPS(净推荐值)每提高10分,溢价能力增加8%。

国际标杆

Salesforce(美国):

体验策略:构建“客户成功360平台”,实时监测用户健康度(产品使用频次、客服响应速度),自动触发客户经理介入。

成效:客户留存率96%,净推荐值(NPS)达全球SaaS行业最高(72分)(中国行业平均为45分)。

塔塔咨询服务(TCS):

体验策略:推出“净愉悦指数(Net Joy Index)”,整合服务满意度、交付敏捷性、成本优化率三维指标。

成效:欧洲客户续约率提升至89%,服务溢价能力超印孚瑟斯。

中国差距

监测粗糙:仅40%企业建立体验指标体系(印度为75%),且指标多为内部定义(如工单关闭率),缺乏客户真实感受追踪。

反馈迟滞:根据《中国服务外包客户体验报告》(2023),客户投诉平均响应时间达48小时(国际标准为8小时),重大故障恢复时间超12小时(AWS承诺SLA为4小时)。

体验迭代脱节:客户建议进入产品改进流程的比例不足10%(Salesforce通过“创意交易所”转化率达35%)。

总结与展望:7T战略重构全球服务版图

7T战略将帮助中国服务企业实现三重跃升:一是从成本优势到品牌溢价,通过全球品牌锻造(T6)摆脱低价竞争,对标埃森哲、IBM的高端定位;二是从流程合规到体验引领,借助体验评价体系(T7)重塑客户价值感知,复制Salesforce的客户忠诚度奇迹;三是从单一能力到生态霸权:7T协同构建“技术-人才-品牌-体验”四位一体的全球化控制力,最终实现向价值链顶端的全面突围。

中国服务产业的升维需同步完成,实现从规模扩张(T1-T2)、技术升维(T3-T4)、最后到生态掌控(T5-T7)的三级跨越:

短期(1-3年):以横向拓展打开空间,数字融合提高人效;

中期(3-5年):通过品牌溢价与体验黏性构建客户护城河;

长期(5-10年):主导国际标准与联盟,重塑全球价值链分配权。

若有效实施7T战略,中国有望在2030年前孕育3-5家全球Top 10服务巨头,彻底改写“西方定义规则、中印承接服务”的既有格局,推动中国服务从“跟随者”向“规则输出者”跃迁。

02 政府“四图联动”体系:基于产业能级提升的企业全球化赋能工程

基于企业7T战略的跨维度特性,政府需突破碎片化扶持模式,构建更具统合性与战略性的支持框架。通过打造“产业引力地图”“企业跃迁地图”“价值共鸣地图”“标准主权地图”四大核心工具,形成覆盖空间布局-主体强化-市场链接-规则主导的全生命周期培育机制。

(1)产业引力地图:集聚全球要素资源,打造服务枢纽

目标:

到2027年形成3-5个世界级数字服务产业集群,区域内企业协作效率提升40%。

具体做法:

绘制“全球服务链热点图谱”,识别AI训练、区块链金融等细分赛道的地域优势,定向建设主题园区(如上海临港“AI数据标注基地”)。

建立“产业适配度雷达模型”,量化评估各地资源禀赋(人才密度、算力供给等)与目标产业的匹配度,智能推荐招商对象。

实施“链主倍增计划”,针对华为云、东软等领军企业,配套专项用地指标与跨国并购绿色通道,吸引全球配套企业就近布局。

举措建议:

政策杠杆:对入驻规划园区的企业实行更有针对性的支持政策。

飞地经济:在东南亚(如新加坡)、中东(迪拜)设立数字服务合作特区”,允许长三角/大湾区企业共享区域总部资质。

数据特区:探索建立数据保税区,推行“模型训练数据跨境白名单”,经安全审核的海外数据可入境用于AI训练。

(2)企业跃迁地图:分阶精准滴灌,培育领航梯队

目标:

5年内诞生10家全球Top 100服务企业,新增独角兽企业50家。

具体做法:

成长阶段解构:种子期(营收<1亿):研发费用175%加计扣除,政府采购预留15%份额;成长期(1-10亿):建立“产能扩建专项贷款”(利率<3.5%),支持并购境外专利资产;领军期(>10亿):设“全球标准突破奖励基金”,每主导1项国际标准奖励3000万元。

能力诊断干预:开发“企业数字健康度仪表盘”,动态监测创新能力(专利申请量)、运营效能(人均产值)、全球化水平(海外收入占比),向不足指标自动推送扶持政策。

举措建议:

上市差异化通道:在北交所设“数字服务绿色通道”,允许亏损企业凭技术标准市占率指标挂牌。

企业家陪跑计划:选拔潜力企业创始人参加哈佛商学院“数字领袖营”,政府承担80%费用。

(3)价值共鸣地图:体验驱动增长,重塑市场认知

目标:

全域客户净推荐值(NPS)年均提升5分,海外客户复购率达75%

具体做法:

搭建“全域体验感知网络”,在政务云中部署AI情感计算节点,实时抓取客户语音/文字/行为数据生成体验热力图。

实施“服务可信认证计划”,对达到NPS基准(行业前20%)的企业授予“中国服务”认证标识,嵌入政府采购评分体系。

建立“战略客户联合体”:组织央企(中石油、中车)向海外推荐配套服务商,政府按订单金额1‰奖励推荐方。

举措建议:

体验金融工具:由国开行推出“NPS提升专项贷”,企业凭体验改善数据可获低息贷款。

跨国客户对接会:每年组织“中国服务路演季”,重点覆盖中东主权基金、欧盟工业巨头等海外客户的C-level决策层。

(4)标准主权地图:定义规则主场,主导全球采纳

目标:

主导制定30项数字服务国际标准,中国标准在“一带一路”应用率达80%。

具体做法:

一是建立标准攻防体系:

编制“标准话语权热力图”,标注各领域现有标准版图(ISO/IEC/ITU),针对低控制区(如工业互联网)实施“饱和申报”策略,每个技术分支至少提交3份中国提案。

建立“标准采用追踪平台”,实时监测海外企业对中国标准的采用情况,对早期采纳者给予认证补贴(如欧盟企业采购符合GB/T标准的云服务,奖励其采购额的5%)。

二是实施生态捆绑策略:

在援外项目中强制捆绑标准输出(如援建巴基斯坦高铁需采用中国列车控制系统标准CTCS)。

举措建议:

标准互认攻坚:与金砖国家优先签署5G、智慧城市标准互认协议,设立联合认证中心。

国际组织卡位:遴选300名标准专家定向推送至ISO/IEC各技术委员会,承担秘书处职务的给予年度100万元工作津贴。

标准金融化:允许企业将标准专利组合打包为REITs产品上市交易。

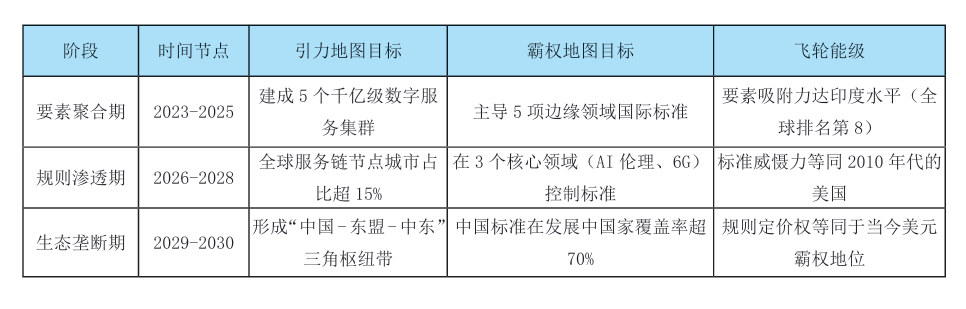

(5)执行全景深化:以四图构建增长飞轮——从要素聚合到规则垄断的跃迁闭环

“四图联动”不仅是政策工具的创新,更是全球产业竞争规则的重新定义。其本质是通过战略资源联动梯度布局-标杆企业级差化培育-市场需求反向牵引-技术标准全域渗透,构建一个自增强、抗冲击的系统性增长引擎。以下是各环节的循环互动原理、关键控制节点及动态纠偏机制:

① 要素导入:产业引力地图的资源聚合效应

核心逻辑在于通过产学研“钻石三角模型”(大学-企业-政府实验室),将全球分散的技术、资本、数据、人才四大要素向中国服务枢纽定向汇聚。

增长飞轮触发点:例如杭州“中国视谷”通过政策绑定AI芯片研发(中科院)、场景开放(海康威视智慧城市订单)、资本导入(杭州人工智能创投基金),三年内集聚全域视觉企业427家,2023年海外订单占比超40%。

风险对冲控制:开展要素冗余度管理,构建“社群化供应链”——同一技术领域至少引入3家国际供应商(如同时吸引英伟达、AMD、华为参与智能算力集群建设),避免单一企业断供风险。

② 主体进化:企业跃迁地图的非线性成长

核心逻辑在于形成从线性增长(人力扩张)转向指数增长(数字杠杆+规则溢价)的关键跃迁机制。

对依赖低成本扩张的企业(人均产值<行业均值70%)逐步淘汰,打断行业负反馈循环,倒逼自动化升级。对数字化转型投入占比超营收10%的企业,开放政务数据资源试点使用权(如医保数据用于AI诊断模型训练)激活行业正反馈循环。例如科大讯飞的跃迁路径,种子期(语音合成技术突破)-成长期(开放平台构建开发者生态)-领军期(主导全球智能语音标准ISO/IEC 30122),政府在每个阶段提供研发补贴-数据特权-国际标准护航组合拳。

③ 需求反哺:价值共鸣地图的客户资产循环

核心逻辑在于建立客户资产货币化的发展路径:

首次价值交付:通过NPS体系确保客户满意度≥行业TOP 20%(如阿里云NPS 65分,超AWS的58分),形成基础信任。

持续价值挖掘:基于客户旅程数据生成动态需求热力图(例如发现东南亚电商客户对跨境支付合规工具的需求暴增),触发企业服务迭代。

裂变价值捕获:客户推荐转化率每提升1%,政府按增量订单额0.5%奖励企业(直接抵扣所得税)。

例如三一重工基于客户设备使用数据开发的“挖掘机指数”平台,帮助东南亚客户降低运维成本30%,客户续约率从55%跃至82%,反向拉动三一海外服务收入年增47%。

④ 规则锁定:标准主权地图的迭代侵蚀策略

核心逻辑在于构建中国标准的全球采纳路径:

水平切入:在边缘领域(如LED照明控制协议)建立中国标准事实采纳率优势(>60%),形成认知锚点。

垂直渗透:以边缘标准为跳板,向核心领域(如工业互联网平台接口)渗透,迫使国际巨头兼容(如ABB工厂控制系统扩展支持中国MES协议)。

生态劫持:通过开源社区(如OpenHarmony)构建标准采纳惯性——全球开发者已适配中国标准,倒逼跨国企业接受。

例如华为5G极化码(Polar Code)被3GPP采纳前,先通过“数量饱和战术”在IEEE提交117篇相关提案,制造技术存在感;后借中国运营商全球最大5G试验床数据,击溃高通LDPC码防线。

⑤ 动态纠偏:飞轮效应的可持续控制

核心逻辑在于建立自适应的调节机制:

资源洼地预警:建立“四图联动指数仪表盘”,当某区域产业聚集度增速连续两季度低于GDP增速时,自动触发政策包(如土地价格优惠、专项债额度追加)。

标准采纳温差管理:对国际标准采纳入度(中国标准在海外应用的行业覆盖率)设定阈值红线——若某领域采纳率连续3年低于30%,启动“标准换轨计划”(如将智能驾驶标准从单车智能转向车路协同路径,重构竞争维度)。

⑥ 目标量化:飞轮能级的阶梯性跨越

四图飞轮的本质是用市场的力量定义技术,用技术的霸权重构市 场。其成功不取决于单一政策的强度,而在于能否形成要素匹配效率 >竞争对手创新速度的系统优势。当中国服务企业能够用非洲市场的 客户数据训练AI模型、以中东石油美元支撑研发投入、借东亚制造 网络降低交付成本、凭欧洲标准互认打破准入壁垒时,将真正实现从 “全球化参与者”到“全球化操作系统”的升维。这才是 7T 战略的终极 使命——不争夺现有王座,而是让所有竞争者不得不在中国定义的棋 盘上对弈,从而最终实现从追赶者到造局者的终极跨越。

鼎韬产业研究院

鼎韬产业研究院成立于2006年,深耕TDS(服务贸易、数字贸易与服务外包) 行业二十年,秉承“思想整合产业,平台聚集资源”的发展理念,坚持“知行合一,精勤实践”的价值主张,聚焦数字技术加速融合下的产业新发展,将全球视野与中国实践相结合,致力于共建产业发展新生态,持续为产业及客户提供卓越的研究咨询服务,已经成为中国TDS领域行业标准的制定者,创新发展的领航者及行业资源集成平台。

鼎韬总部设在天津,全球总部在美国纽约,在澳大利亚、印度、欧洲、拉美、墨西哥等地建立了5个地区代表处和35家代理合作伙伴,业务及影响力遍及全球40多个国家、国内60多个城市,100多家国家级园区,100位意见领袖及10000家头部企业,被全球科技与服务协会授予“最受全球客户信赖的中国咨询机构”奖项。

版权所有:天津市数字贸易综合服务平台 备案号:津B2-20080229-9