当前位置 : 首页 > 产业研究 > 研究观点 > 服务外包研究观点

当前位置 : 首页 > 产业研究 > 研究观点 > 服务外包研究观点产业研究

Industry research一、足够大:中国服务外包整体行业增长强劲,全球第二大服务外包国家地位稳固

近年来,在国家政策的支持下、国内企业外包需求和承接外包能力提升等因素推动下,我国服务外包行业发展迅速,就国际服务外包业务而言,中国在2010年即跃升为全球第二大服务外包承接国。自2014年以来,中国国际服务外包业务占全球服务外包市场比重超过30%。

2020年,中国承接离岸服务外包执行额首次超过千亿美元,带动服务出口提升3.8个百分点,圆满实现“十三五”发展目标。

从规模看,2020年我国企业承接服务外包合同额17022.7亿元人民币(币种下同),执行额12113.2亿元,同比分别增长8.4%和13.3%。其中,承接离岸服务外包合同额9738.9亿元,执行额7302亿元,同比分别增长5.8%和11.4%(以美元计算,2020年承接服务外包合同额2462.3亿美元,执行额1753.5亿美元,同比分别增长4.5%和10.9%,其中承接离岸服务外包合同额1404.1亿美元,执行额1057.8亿美元,同比分别增长1.1%和9.2%),实现“十三五”超千亿美元的发展目标。

从结构看,信息技术外包(ITO)和知识流程外包(KPO)保持较快增长,2020年离岸执行额分别为3204.1亿元和2921.4亿元,同比分别增长10.7%和17.9%;业务流程外包(BPO)离岸执行额1176.5亿元,同比下降0.6%。数字化程度较高的集成电路和电子电路设计业务离岸执行额490.9亿元,同比增长41%;知识密集的医药和生物技术研发业务离岸执行额488.1亿元,同比增长25%。

从市场看,2020年我国承接美国服务外包执行额1550.6亿元,同比增长17%。承接中国香港、欧盟离岸外包执行额分别为1198.3亿元和1176.8亿元,同比分别增长5.7%和5.8%。美国、中国香港、欧盟前三大市场合计占我离岸服务外包执行额53.8%。承接“一带一路”沿线国家离岸外包执行额1360.6亿元,同比增长8.9%。

从地区看,2020年长三角区域承接离岸服务外包执行额3678.6亿元,同比增长13.3%,占全国50.4%;京津冀地区承接离岸外包执行额697.7亿元,同比增长8.6%;粤港澳大湾区承接离岸服务外包执行额838.8亿元,同比增长1.8%。31个服务外包示范城市承接离岸外包执行额6039.5亿元,同比增长8.3%,占全国82.7%。值得注意的是,受建设自贸港带动,2020年海南承接离岸服务外包执行额2亿元,同比增长751.7%。

从企业看,2020年民营企业承接离岸服务外包执行额1825.6亿元,同比增长20.9%,高于全国平均增速9.5个百分点。外商投资企业承接离岸服务外包执行额3187.5亿元,同比增长4.2%,占全国的43.7%。

从就业看,截至2020年末,我国服务外包产业累计吸纳从业人员达1290.9万人,其中大学以上学历819.3万人,占63.5%。2020年,服务外包产业新增从业人员119万人,其中大学以上学历69.2万人,占比达到58.2%。

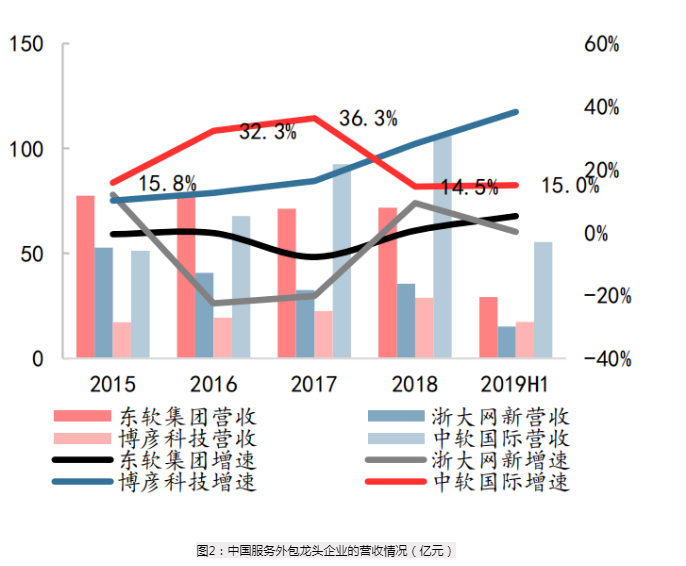

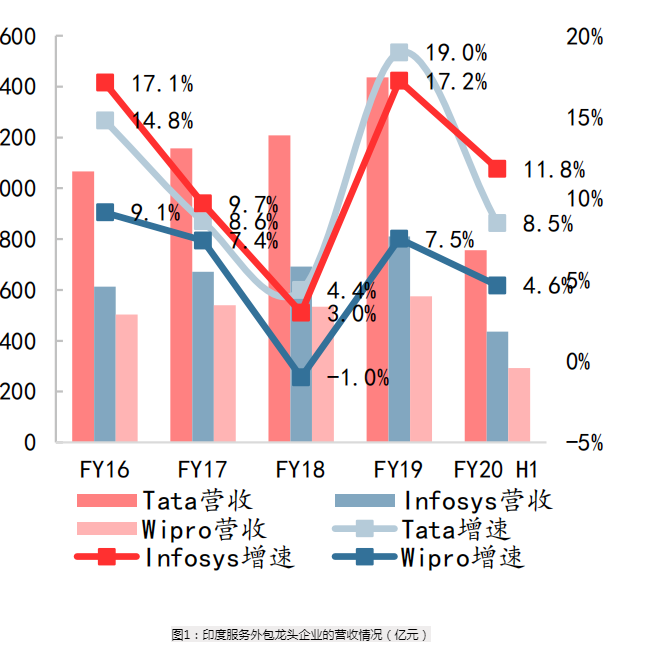

二、不够强:中印服务外包龙头企业在营业收入、毛利率、净利率上均有较大距离,国内公司具备较大提升空间。

衡量一个产业的国际竞争力,不但要看产业的规模和增长速度,同时也要看产业领军企业的发展。中国服务外包行业的快速发展和规模增长更多的依赖庞大的企业数量和相对低端的服务规模推动。我们对比中国和印度服务外包领域的龙头企业,就可以发现中国企业在营业收入、利润率、人均收入、人员规模等方面仍有很大的差距。

1、营业收入十倍的差距

印度IT外包服务领域龙头公司TCS、Infosys、Wipro在收入体量而言远超过国内龙头公司水平,TCS 营收1.46万亿卢比(约合人民币1436亿元),Infosys和Wipro体量相比较小,但也达到约合人民币811亿元、574亿元营收,是国内IT外包企业营收规模的将近十倍。

一、足够大:中国服务外包整体行业增长强劲,全球第二大服务外包国家地位稳固

近年来,在国家政策的支持下、国内企业外包需求和承接外包能力提升等因素推动下,我国服务外包行业发展迅速,就国际服务外包业务而言,中国在2010年即跃升为全球第二大服务外包承接国。自2014年以来,中国国际服务外包业务占全球服务外包市场比重超过30%。

2020年,中国承接离岸服务外包执行额首次超过千亿美元,带动服务出口提升3.8个百分点,圆满实现“十三五”发展目标。

从规模看,2020年我国企业承接服务外包合同额17022.7亿元人民币(币种下同),执行额12113.2亿元,同比分别增长8.4%和13.3%。其中,承接离岸服务外包合同额9738.9亿元,执行额7302亿元,同比分别增长5.8%和11.4%(以美元计算,2020年承接服务外包合同额2462.3亿美元,执行额1753.5亿美元,同比分别增长4.5%和10.9%,其中承接离岸服务外包合同额1404.1亿美元,执行额1057.8亿美元,同比分别增长1.1%和9.2%),实现“十三五”超千亿美元的发展目标。

从结构看,信息技术外包(ITO)和知识流程外包(KPO)保持较快增长,2020年离岸执行额分别为3204.1亿元和2921.4亿元,同比分别增长10.7%和17.9%;业务流程外包(BPO)离岸执行额1176.5亿元,同比下降0.6%。数字化程度较高的集成电路和电子电路设计业务离岸执行额490.9亿元,同比增长41%;知识密集的医药和生物技术研发业务离岸执行额488.1亿元,同比增长25%。

从市场看,2020年我国承接美国服务外包执行额1550.6亿元,同比增长17%。承接中国香港、欧盟离岸外包执行额分别为1198.3亿元和1176.8亿元,同比分别增长5.7%和5.8%。美国、中国香港、欧盟前三大市场合计占我离岸服务外包执行额53.8%。承接“一带一路”沿线国家离岸外包执行额1360.6亿元,同比增长8.9%。

从地区看,2020年长三角区域承接离岸服务外包执行额3678.6亿元,同比增长13.3%,占全国50.4%;京津冀地区承接离岸外包执行额697.7亿元,同比增长8.6%;粤港澳大湾区承接离岸服务外包执行额838.8亿元,同比增长1.8%。31个服务外包示范城市承接离岸外包执行额6039.5亿元,同比增长8.3%,占全国82.7%。值得注意的是,受建设自贸港带动,2020年海南承接离岸服务外包执行额2亿元,同比增长751.7%。

从企业看,2020年民营企业承接离岸服务外包执行额1825.6亿元,同比增长20.9%,高于全国平均增速9.5个百分点。外商投资企业承接离岸服务外包执行额3187.5亿元,同比增长4.2%,占全国的43.7%。

从就业看,截至2020年末,我国服务外包产业累计吸纳从业人员达1290.9万人,其中大学以上学历819.3万人,占63.5%。2020年,服务外包产业新增从业人员119万人,其中大学以上学历69.2万人,占比达到58.2%。

二、不够强:中印服务外包龙头企业在营业收入、毛利率、净利率上均有较大距离,国内公司具备较大提升空间。

衡量一个产业的国际竞争力,不但要看产业的规模和增长速度,同时也要看产业领军企业的发展。中国服务外包行业的快速发展和规模增长更多的依赖庞大的企业数量和相对低端的服务规模推动。我们对比中国和印度服务外包领域的龙头企业,就可以发现中国企业在营业收入、利润率、人均收入、人员规模等方面仍有很大的差距。

1、营业收入十倍的差距

印度IT外包服务领域龙头公司TCS、Infosys、Wipro在收入体量而言远超过国内龙头公司水平,TCS 营收1.46万亿卢比(约合人民币1436亿元),Infosys和Wipro体量相比较小,但也达到约合人民币811亿元、574亿元营收,是国内IT外包企业营收规模的将近十倍。

2、净利率3倍以上的差距

印度公司在服务外包领域保持着相对较高的毛利率和净利率,尤其在净利率方面是国内公司的3倍以上。TCS、Infosys和Wipro三家公司的毛利率处于30%-40%的区间,高于国内公司25%-30%的毛利率水平;净利率而言,TCS、Infosys和Wipro处于15%-22%左右的区间,相较国内软件外包5%-6%的净利率拉开极大的差距。

3、人员规模相差一个数量级

员工数量而言,TCS公司人员数量达到39.5万人,Infosys公司的员工数量达20.4万人,Wipro的人员数量达到16.4万人,而国内最大的服务外包企业中软国际公司员工总数刚刚超过6万人,规模相对较小。与印度外包巨头相比,相差一个数量级。

4、人均收入相差一倍以上

从人均收入这一指标上看,Cognizant和Infosys两家公司人均创收均在5万美元以上,而中软国际和博彦科技仅在2万美元左右。

三、过去的八年,中国服务外包企业错过了什么?

自2006年“千百十工程”的十五年以来,中国服务外包产业历经“十一五”、“十二五”和“十三五”三个五年规划周期。在产业总体规模快速成长的时候,企业的核心竞争力不进反退,中外龙头企业的比较差距就是这方面最典型的写照。

2013年,文思海辉和软通动力相继宣布私有化,从美国纳斯达克股票市场退市。至此中国9家服务外包企业全部退市。中国服务外包企业的第一轮国际化浪潮宣告结束。

文思海辉和软通动力的私有化被认为是压塌“复制印度成功”模式的最后一根稻草。服务外包是一个本身自带国际化属性的行业,在摒弃印度模式的时候,中国企业却在此后的八年时间里不约而同的选择了国内市场作为自己的主攻方向,在欧美和印度服务商继续在全球市场攻城略地的时候,我们的企业则选择了在相对封闭的本土市场“舒适”生存。

我们自己的“逆国际化”进程,失去的不仅仅是市场的份额,更是学习和赶超的机会。缺乏与世界一流企业的同台竞技,造成迄今为止中国企业的离岸外包服务采用的多数仍是‘大水漫灌’的方式,并未给买方提供个性化和定制化的服务,无法成为利润中心。在以人计价的交付模式已经无法满足企业利润的增长需求的时候,我们仍然抱着传统的外包模式。同时,中国的服务外包企业更注重规模,在人力成本不断上升的同时,忽略了人均年收入的提升。事实上,衡量企业提升硬实力的标尺,不是人员规模的高速成长能力,而是能否实现人均销售收入倍增。

全球研究机构brand-finance在发布的《2021全球IT服务企业榜单》中,美国和印度分别以8家和6家企业进入榜单前25强,成为当前全球外包服务市场的主导力量,而中国企业无一家上榜,这就是今天我们需要正视的差距。

版权所有:天津市数字贸易综合服务平台 备案号:津B2-20080229-9